Подписаться на информационную рассылку от СофтСервисГолд

Учет операций с участками земли в решении 1С Бухгалтерия

Земельные участки нужны организациям при возведении объектов, как для собственных нужд (например, строительство склада или нового производственного цеха), так и для продажи (строительство жилого дома или офисного комплекса). В обоих случаях объекты недвижимости приобретаются на основании договоров купли-продажи, которые должны быть обязательно зарегистрированы в государственном органе, а значит, к их содержанию предъявляются определенные требования:

- указание площади участка;

- наличие цены, по которой продается или покупается объект;

- описание расположения, которое позволяет его четко идентифицировать;

- порядок расчетов (единовременный платеж или частями).

Помимо договора, стороны подписывают также акт приема-передачи имущества, в котором четко прописывается состояние предмета сделки, наличие на нем коммуникаций и так далее.

После того, как необходимые документы сторонами подписаны, компания-покупатель принимает участок к учету и отражает его в соответствующих учетных регистрах программы 1С Бухгалтерия 8.3. Затем следует оплатить пошлину в бюджет и направить документы для проведения государственной регистрации права собственности на участок земли. Как только соответствующие права будут зарегистрированы, организация становится плательщиком земельного налога (его размер и порядок уплаты устанавливается региональным законодательством). Если участок используется для осуществления основной деятельности предприятия, то расходы на уплату налога в решении 1С Бухгалтерия отражаются на счетах затрат по стандартным видам деятельности. Для целей расчета налога на прибыль данные затраты относятся к прочим расходам, которые связаны с производством и продажей готовой продукции.

Чтобы в программе 1С Бухгалтерия учет земельных участков и соответствующих налогов велся максимально корректно, следует выполнить ряд действий. Прежде всего, настроить порядок уплаты налога на землю. Для этого в программе используется специальная форма, которая расположена в разделе справочников, подразделе с документами для отражения расходов по земельному налогу. Заполнять ее необходимо с учетом следующих рекомендаций:

- Для начала, необходимо открыть указанную форму и создать новый документ с помощью одноименной кнопки.

- Далее следует установить дату, с которой начнут действовать вводимые параметры.

- Если региональным законодательством предусмотрены авансовые платежи по земельному налогу, то в заполняемой форме следует установить на соответствующем поле флажок. Также потребуется установить срок, когда авансовые платежи должны быть уплачены (данный налог платится ежеквартально).

- После этого необходимо заполнить остальные поля, а затем сохранить и завершить работу с формой.

Следующая операция – настройка параметров учета расходов по налогу на землю в ПО 1С Бухгалтерия. Для этого используется другая форма, которая также расположена в разделе программы со справочниками, подразделе с земельным налогом. Заполнять данную форму рекомендуется следующим образом:

- Создав новый документ, необходимо указать дату, с которой начнут действовать формируемые настройки.

- Далее следует указать перечень синтетических и аналитических счетов для отражения расходов на уплату налога на землю.

- Определить земельные участки, для которых будет действовать данный порядок.

- По окончании настройки параметров их следует сохранить, а соответствующую форму – закрыть.

Для перечисления средств продавцу в оплату приобретенного участка земли, рекомендуется использовать документ для списания с банковского счета. Его форма расположена в разделе банковских и кассовых операций, подразделе с банковскими выписками. Создать новую форму можно с помощью кнопки для списания средства, выбрав в качестве вида операции оплату поставщику. Заполнить документ достаточно просто – необходимо внести все реквизиты, которые содержатся в договоре. Чтобы после проведения документа сформировались необходимые проводки, следует указать, что он подтвержден банковской выпиской. По окончании работы с документом, его необходимо провести.

Используя стандартные средства программы 1С Бухгалтерия, можно проверить корректность отражения движения документа по списанию денежных средств в учетных регистрах программы.

Факт приобретения участка земли в решении 1С Бухгалтерия отражается с помощью документа, фиксирующего поступление ТМЦ в организацию (акт или накладная). Для оприходования земельного участка необходимо произвести следующие действия:

- В разделе программы 1С Бухгалтерия, где содержатся документы для отражения операций с внеоборотными активами, создать новую форму, фиксирующую поступление объектов строительства.

- В качестве объекта строительства при заполнении формы следует выбрать приобретенный участок (потребуется внести в соответствующий справочник новый элемент, указать его стоимость, размер ставки НДС). Учитываться он будет на счете 08.01.

- Далее необходимо заполнить оставшиеся поля и провести документ.

При необходимости можно указать дополнительные затраты, которые были осуществлены при приобретении участка. Они отражаются на закладке с услугами. После завершения заполнения всех закладок можно также проверить корректность отражения документа в информационной базе программы 1С Бухгалтерия 8.3.

Оставить заявку

Оставьте свое имя и номер телефона, оператор свяжется с Вами в рабочее время в течение 2 часов.

Хочу получать новости об акциях, скидках и мероприятиях от 1С:Франчайзи Виктория

Рассылка выходит раз в неделю, Ваш адрес не будет передан посторонним лицам.

Нажимая на кнопку Отправить, я даю согласие на обработку персональных данных

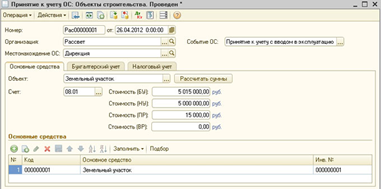

Для принятия Земельного участка к бухгалтерскому учету в качестве основного средства используется документ Принятие к учету ОС с операцией Объекты строительства.

На закладке Основные средства надо выбрать объект – Земельный участок и счет учета 08.01. По кнопке "Рассчитать" программа автоматически рассчитает стоимость земельного участка в бухгалтерском учете, в налоговом учете и стоимость постоянных разниц.

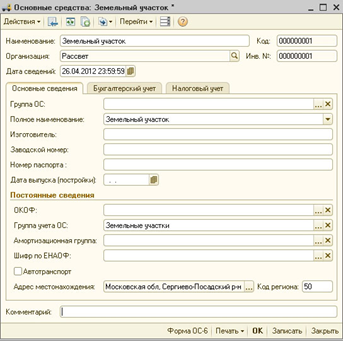

Используя табличную часть, в справочнике Основные средства необходимо создать новый элемент справочника и обязательно указать группу учета ОС – Земельные участки.

На закладке Бухгалтерский учет, так как согласно п. 17 ПБУ 6/01 земельные участки не подлежат амортизации, надо выбрать порядок учета – Стоимость не погашается. Указать ответственное лицо, способ поступления и счет учета 01.01.

На закладке Налоговый учет, так как согласно п. 2 ст. 256 НК РФ земля относится к объектам, не подлежащим амортизации, в порядке включения стоимости в состав расходов должно быть установлено – Стоимость не включается в расходы.

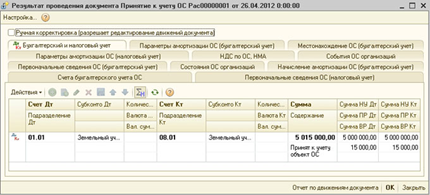

При проведении документ Принятие к учету ОС, спишет с кредита счета 08.01 Приобретение земельных участков сформированную первоначальную стоимость основного средства в дебет счета 01.01 Основные средства в организации в бухгалтерском учете, налоговом учете и в постоянных разницах.

Земельные участки не облагаются налогом на имущество. Земельные участки облагаются земельным налогом. Поэтому, для автоматического формирования декларации по земельному налогу, необходимо выполнить регистрацию земельного участка (заполнить регистр сведений).

В соответствии с п. 1 ст. 130 ГК РФ, земельные участки относятся к недвижимому имуществу. По договору купли-продажи недвижимого имущества продавец обязуется передать в собственность покупателя недвижимое имущество.

Передача земельного участка продавцом и принятие его покупателем осуществляется по подписываемому сторонами передаточному акту или иному документу о передаче. Переход права собственности на недвижимость по договору продажи к покупателю подлежит государственной регистрации (п. 1 ст. 551 ГК РФ). Право собственности у приобретателя возникает с момента государственной регистрации. Датой государственной регистрации права является дата внесения в Единый государственный реестр недвижимости (ЕГРН) записи о переходе права.

В данной статье мы на примере рассмотрим порядок оформления хозяйственных операций в программе 1С:Бухгалтерия 8 редакция 3.0 при покупке и продаже организацией земельного участка.

Пример.

Организация «Рассвет» применяет общий режим налогообложения – метод начисления и ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

В феврале 2019 года организация «Рассвет» приобрела для производственных целей земельный участок. Договорная стоимость участка земли составляет 6 000 000 рублей. В том же месяце участок получен от собственника по передаточному акту, документы поданы на государственную регистрацию. Свидетельство о государственной регистрации права собственности получено в следующем месяце, также в следующем месяце произведены расчеты с продавцом за приобретенный участок.

Земельный участок, приобретенный организацией для производственных целей, полностью удовлетворяет условиям, установленным п. 4 ПБУ 6/01, и должен приниматься к бухгалтерскому учету в качестве объекта основных средств. Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости, которой признается сумма фактических затрат на приобретение участка. В данном случае такими затратами является сумма, уплачиваемая в соответствии с договором купли-продажи. Согласно п. 17 ПБУ 6/01, земельные участки не подлежат амортизации, так как относятся к объектам основных средств, потребительские свойства которых с течением времени не изменяются.

В целях налогообложения прибыли земельные участки представляют собой имущество, не подлежащее амортизации (п. 2 ст. 256 НК РФ).

Операции по реализации земельных участков, в соответствии с пп. 6 п. 2 ст. 146 НК РФ, не признаются объектом налогообложения по НДС.

За государственную регистрацию перехода права собственности на объект недвижимости уплачивается государственная пошлина в размере 22 000 рублей (пп. 22 п.1 ст. 333.33 НК РФ). Уплата пошлины производится до подачи заявления о государственной регистрации (при подаче заявления в электронной форме – после подачи заявления, но до принятия его к рассмотрению).

В бухгалтерском учете сумма государственной пошлины может рассматриваться как затраты, связанные с приобретением объекта основных средств, и включаться в его первоначальную стоимость. Либо, на основании п.7 ПБУ 10/99, учитываться в качестве отдельного (текущего) расхода по обычным видам деятельности. Выбор порядка учета зависит от того, считает ли организация процедуру государственной регистрации права на земельный участок необходимой для начала его использования по назначению или же не считает. В нашем примере сумма государственной пошлины в бухгалтерском учете не будет формировать первоначальную стоимость участка, а будет относится к текущим расходам.

В целях налогообложения прибыли, в соответствии с пп. 40 п. 1 ст. 264 НК РФ, платежи за регистрацию прав на недвижимое имущество и землю включаются в прочие расходы, связанные с производством и (или) реализацией. В соответствие с пп. 1 п. 7 ст. 272 НК РФ, расходы по налогам, сборам и иным обязательным платежам признаются на дату начисления, то есть в нашем случае, на дату документально подтвержденного факта подачи документов на государственную регистрацию.

Для отражения операций поступления и принятия к учету земельного участка мы можем воспользоваться в программе документом Поступление с видом операции Земельные участки (в разделе ОС и НМА этот документ называется Приобретение земельных участков).

В «шапке» документа указывается контрагент — продавец земельного участка и договор с ним.

В табличной части выбирается соответствующий объект основных средств (элемент справочника Основные средства) – Земельный участок, указывается его договорная стоимость и счет учета 01.08 «Объекты недвижимости, права собственности на которые не зарегистрированы».

При проведении документ выполнит в бухгалтерском учете и налоговом учете две необходимые нам операции:

– во-первых, отразит поступление объекта основных средств, то есть оприходует стоимость приобретенного участка по дебету счета 08.01.2 «Приобретение земельных участков без доп. расходов» в корреспонденции с кредитом счета 60.01 «Расчеты с поставщиками и подрядчиками»;

– во-вторых, примет к учету основное средство – спишет с кредита счета 08.01.2 первоначальную стоимость участка в дебет счета 01.08.

Так как земельные участки не подлежат амортизации документ пропишет в регистр сведений Начисление амортизации ОС слово «Нет».

Документ и результат его проведения показаны на Рис. 1.

Рисунок 1.

Уплату государственной пошлины можно отразить в программе с помощью документа Списание с расчетного счета с операцией Перечисление налога. В качестве счета дебета надо выбрать счет 68.10 «Прочие налоги и сборы» с аналитикой Госпошлина при регистрации через МФЦ.

Документ Списание с расчетного счета и его проводка приведены на Рис. 2.

Рисунок 2.

Для включения государственной пошлины в расходы по бухгалтерскому учету и в целях налогообложения прибыли можно воспользоваться документом Операция (Бухгалтерская справка).

Пример заполнения Операции представлен на Рис. 3.

Рисунок 3.

15 марта 2019 года было получено свидетельство о государственной регистрации права собственности. Поэтому, необходимо в бухгалтерском учете и налоговом учете перенести объект основных средств со счета учета 01.08 «Объекты недвижимости, права собственности на которые не зарегистрированы» на счет 01.01 «Основные средства в организации». Для этого нам опять понадобится документ Операция.

Кроме проводки, необходимо еще внести изменения в регистр сведений Счета бухгалтерского учета ОС. Для создания в документе Операция нужной закладки, надо воспользоваться командой Выбор регистров и отметить флажком соответствующий регистр сведений.

Пример заполнения Операции представлен на Рис. 4.

Рисунок 4.

Перечисление денежных средств продавцу за земельный участок, оформляется в программе с помощью документа Списание с расчетного счета с операцией Оплата поставщику.

Документ Списание с расчетного счета и его проводка приведены на Рис. 5.

Рисунок 5.

Земельные участки облагаются земельным налогом. Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования, на территории которого введен земельный налог (п. 1 ст. 389 НК РФ).

Организации, обладающие земельными участками на праве собственности, признаваемыми объектом налогообложения, , обязаны уплачивать земельный налог (п. 1 ст. 388 НК РФ). Право собственности на земельный участок возникает у организации с момента его регистрации – внесения записи в ЕГРН. Налоговой базой признается определяемая в соответствии с земельным законодательством РФ кадастровая стоимость земельного участка (п. 1 ст. 390 НК РФ).

Всю необходимую информацию и настройки для автоматического расчета и начисления земельного налога в программе, а также для заполнения деклараций, можно найти в форме Налоги и отчеты (раздел Главное). Для этого в левой части указанной формы необходимо выбрать нужный налог — Земельный налог.

Для указания порядка уплаты налога используется регистр сведений Порядок уплаты налогов на местах. В нашем примере организация обязана уплачивать авансовые платежи (Рис. 6).

Рисунок 6.

Счет отнесения затрат по налогу на имущество и его аналитика указываются в регистре сведений Способы отражения расходов. Для данного земельного участка, в качестве счета отнесения затрат по налогу, организация использует счет 20.01 «Основное производство» со статьей затрат Имущественные налоги. Используемая статья затрат должна иметь вид расхода – Налоги и сборы.

Запись вышеназванного регистра представлена на Рис. 7.

Рисунок 7.

Необходимо в программе выполнить регистрацию земельного участка – добавить в регистр сведений Регистрация земельных участков запись с видом Регистрация.

При регистрации указывается дата государственной регистрации права собственности, код категории земель, кадастровый номер земельного участка, его кадастровая стоимость (пусть будет 6 000 000 рублей) и налоговая ставка.

Пример заполнения Регистрации земельного участка представлен на Рис. 8.

Рисунок 8.

Расчетом и начислением земельного налога в программе занимается регламентная операция Расчет земельного налога при закрытии месяца. Так как организация уплачивает авансовые платежи, эта регламентная операция выполняется в каждом последнем месяце квартала.

Справка-расчет регламентной операции за март 2019 года и соответствующая проводка показаны на Рис. 9.

Рисунок 9.

В первом квартале авансовый платеж по земельному налогу составил 7 497 рублей. Земельный участок был зарегистрирован в ЕГРН 15 марта 2019 года, то есть до 15 числа месяца включительно. Поэтому, в соответствии с п. 7 ст. 396 НК РФ, месяц март (месяц возникновения права собственности) принимается за полный месяц владения. Проверим расчет суммы авансового платежа по налогу:

Налог = НОБ * СТзн * Кв = 6 000 000 руб. * 1.5% * (1/12) = 7 497 руб.

Все верно. Коэффициент владения представляет из себя десятичное число с четырьмя знаками после запятой (в нашем случае – 0.0833).

Организация не собиралась перепродавать земельный участок, но что-то в жизни пошло не так. Поэтому 24 октября 2019 года участок был продан за 6 400 000 рублей. Переход права собственности был зарегистрирован 7 ноября, и в этот же день на расчетный счет были получены денежные средства от покупателя.

На дату передачи земельного участка покупателю организация отражает в бухгалтерском учете выбытие объекта основных средств. Доход и расход от выбытия земельного участка признаются на дату перехода права собственности на него к покупателю (п.16 ПБУ 9/99, п. 19 ПБУ 10/99). Доход от продажи участка является прочим и признается в сумме, установленной договором. Расход, в сумме первоначальной стоимости выбывающего участка, также признается прочим.

В целях налогообложения прибыли доход от реализации земельного участка признается на дату передачи участка покупателю (п. 3 ст. 271 НК РФ). Указанный доход организация вправе уменьшить на сумму затрат, связанных с приобретением земельного участка (пп. 2 п. 1 ст. 268 НК РФ).

Для оформления операции продажи земельного участка в программе нам понадобится документ Передача ОС.

В «шапке» документа указывается контрагент – покупатель земельного участка и договор с ним.

В табличной части на закладке Основные средства выбирается объект основных средств – Земельный участок, указывается его стоимость, счет учета доходов 91.01 «Прочие доходы», счет учета расходов 91.02 «Прочие расходы» и соответствующее субконто (статья прочих доходов и расходов) — Реализация основных средств.

На закладке Дополнительно необходимо установить флажок Право собственности переходит после государственной регистрации.

При проведении документ в бухгалтерском и налоговом учете отразит выбытие основного средства, то есть спишет первоначальную стоимость земельного участка с кредита счета 01.01 в дебет счета 01.09 «Выбытие основных средств», а затем с кредита счета 01.09 в дебет счета 45.04 «Переданные объекты недвижимости» (проводки 2 и 3).

Еще две поводки (1 и 4) документ сделает только в целях налогообложения. Признает по кредиту счета 91.01 в корреспонденции с дебитом счета 62.01 выручку и признает расходы, списав с кредита счета 45.04 стоимость участка в дебет счета 91.02. Не забудет документ отразить и соответствующие временные разницы. Документ Передача ОС и результат его проведения показаны на Рис. 10.

Рисунок 10.

Так как, в текущем месяце доходы и расходы от реализации земельного участка признаются только в налоговом учете, а в бухгалтерском учете они будут признаны в момент перехода права собственности (в следующем месяце), в этом месяце, в соответствии с ПБУ 18/02, будут начислены отложенный налоговый актив (ОНА) и отложенное налоговое обязательство (ОНО).

Документ Передача ОС признал минус 6 400 000 рублей временных разниц по дебету счета 62.01 и кредиту счета 91.01 – это вычитаемые временные разницы.

ОНА = ВВР * СТнп = 6 400 000 руб. * 20% = 1 280 000 руб.

Документ признал минус 6 000 000 рублей временных разниц по дебету счета 91.02 и кредиту счета 45.04 – это налогооблагаемые временные разницы.

ОНО = НВР * СТнп = 6 000 000 руб. * 20% = 1 200 000 руб.

Расчетом и начислением отложенных налоговых активов и обязательств в программе занимается регламентная операция Расчет налога на прибыль при закрытии месяца.

Справка-расчет Отложенные налоговые активы и обязательства и соответствующие проводки регламентной операции представлены на Рис. 11.

Рисунок 11.

После перехода права собственности на земельный участок к покупателю необходимо в программе сформировать документ Реализация отгруженных товаров (его удобно создать на основании документа Передача ОС).

При проведении документ сделает две проводки только в бухгалтерском учете: признает выручку и расходы. В налоговом учете никаких доходов и расходов нет, так как они уже были признаны при передаче земельного участка покупателю в прошлом месяце. Поэтому, будут признаны временные разницы со знаком плюс, точно в такой же сумме, как и документом Передача ОС. ОНА и ОНО, начисленные в прошлом месяце, в этом месяце должны быть погашены

Документ Реализация отгруженных товаров и результат его проведения показаны на Рис. 12.

Рисунок 12.

Поступление денежных средств от покупателя за земельный участок, оформляется в программе с помощью документа Поступление на расчетный счет с операцией Оплата от покупателя.

Документ Поступление на расчетный счет и его проводка приведены на Рис. 13.

Рисунок 13.

В связи с переходом права собственности на земельный участок к покупателю необходимо в программе снять участок с регистрационного учета. Для этого в соответствующем регистре сведений создается запись с видом Снятие с учета, в которой указывается дата этого события (Рис. 14).

Рисунок 14.

Доходы и расходы в бухгалтерском учете сравнялись с доходами и расходами в налоговом учете. Как мы уже отметили, отложенный налоговый актив и отложенное налоговое обязательство должны быть погашены.

Справка-расчет Отложенные налоговые активы и обязательства и соответствующие проводки регламентной операции за ноябрь представлены на Рис. 15.

Рисунок 15.

Осталось разобраться только с земельным налогом.

Переход права собственности на земельный участок к покупателю был зарегистрирован в ЕГРН 7 ноября 2019 года, то есть до 15 числа месяца включительно. Следовательно, месяц ноябрь (месяц прекращения права собственности) не включается в месяцы владения. Количество полных месяцев владения – 8 (март — октябрь), а коэффициент владения составляет 8/12, то есть 0.6667.

Налог = НОБ * СТзн * Кв = 6 000 000 руб. * 1.5% * 0.6667 = 60 003 руб.

Справка-расчет регламентной операции за 2019 год и соответствующая проводка показаны на Рис. 16.

Рисунок 16.

Преподаватель Отдела обучения 1С:Франчайзи "Ю-Софт"

| Уважаемые читатели! Если Вы являетесь нашим клиентом и у Вас возникли вопросы по данной статье – Вы можете задать свои вопросы автору статьи напрямую. Для этого напишите нам письмо на e-mail forma@1c-usoft.ru с темой письма Вопрос М.М. Журко. Также приветствуются Ваши пожелания по темам следующих статей. |

Если Вы не являетесь нашим клиентом – Вы можете получить платную консультацию или заключить с нашей компанией договор ИТС. Для этого свяжитесь с нами по тел. 8 (495) 134-12-23 или оставьте заявку.